Le fait de maintenir un budget n’est évidemment pas une économie en sois. Cependant, c’est, à mon avis, la première chose à faire pour toute personne qui désire augmenter son taux d’épargne. Il est impératif d’avoir une vue claire et précise de comment est utilisé ton argent.

Un budget, à quoi ça sert ?

Effectivement, il est essentiel de répondre à cette question dans un premier temps. Dès que je me suis intéressé d’un peu plus prêt à augmenter mon taux d’épargne, toutes les différentes lectures que j’ai pu faire parlaient, à un moment ou un autre, de budget. Personnellement, j’avais déjà fait un petit budget à l’époque ou moi et Madame GP nous sommes mis en ménage, car nous devions savoir de combien nous devions alimenter notre compte commun (compte ménage) pour payer nos différentes dépenses communes. C’était un simple tableau Excel et nous ne l’avons pas adapté depuis des années. Mais reste que c’était une forme de budget.

Si tu désires augmenter ton taux d’épargne, tu dois donc pouvoir mettre plus d’argent de côté. Pour mettre plus d’argent de côté, tu dois savoir où tu peux économiser. Et ça, sans un budget précis et à jour, ce n’est pas possible. Le budget va donc te servir à visualiser tes différentes catégories de dépenses et te forcer à réfléchir sur toutes les sorties d’argent potentielles que tu fais dans un mois ! Voici les chapitres que nous allons aborder :

- Quelle est la meilleure façon de faire un budget ?

- Créer et maintenir la carte de ses dépenses -> visibilité.

- Ne pas dépenser l’argent au gré du vent.

- Gère ton capital depuis un seul endroit.

- Gère les dépassements de budget.

- Optimise tes dépenses tout en étant flexible.

Quelle est la meilleure façon de faire un budget ?

Dans l’époque à laquelle nous vivons, je pense qu’il est essentiel d’avoir un outil qui soit disponible à tout moment. Une feuille Excel peut fonctionner certes, mais si tu veux faire le suivi quotidien de tes dépenses, il te faut un outil que tu peux sortir de ta poche à tout moment. Je te conseille donc une application qui est disponible sur smartphone. Voici les attributs que je désire :

- Multi-plateforme (Android, IOS, Windows, Mac)

- Sauvegarde en ligne

- Multi-budget / multi-personne

- Gratuit ou pas trop cher

- Simple d’utilisation

- Flexible et adaptatif

Après avoir fait plusieurs recherches, l’outil que je conseille se nomme « YNAB« . YNAB est l’acronyme de « You Need A Budget« . Cet outil est vraiment incroyable et de plus, le support est très réactif si tu as des questions. Ils offrent également tout un support de formation en vidéo. Ne prends pas peur, son utilisation est simple, mais il y a des concepts de bases à comprendre et surtout, tu vas réellement comprendre la philosophie derrière cet outil !

Expérience personnelle avec YNAB

À l’heure où j’écris cet article, cela fait environ 4 mois que j’utilise pleinement YNAB et je ne pourrais plus m’en passer ! Cet outil m’a réellement permis de lister toutes mes catégories de dépenses et a offert à notre famille une vision claire et précise de nos dépenses. Nous avons réellement pris goût à maintenir ce budget, et cela, à changer notre façon de réfléchir avant un achat. Notre reflex avant d’acheter quelque chose et de voir si nous avons le budget pour cet achat ! Cette étape supplémentaire dans notre processus de décision permet d’éviter un achat trop émotionnel. Nous nous posons vraiment plus fréquemment les questions suivantes :

- Est-ce que j’ai réellement besoin de cela ou est-ce simplement un désir ?

- Est-ce que cet achat va améliorer ma qualité de vie de manière durable ou juste ponctuelle ?

- Est-ce que cet achat n’est pas redondant ?

Bien évidemment, cela est la théorie et en pratique, dans le feu de l’action, il n’est pas si simple de répondre à ces questions, mais nous essayons de le faire. Concrètement, depuis l’utilisation d’YNAB, j’ai augmenté mon taux d’épargne d’environ 7 %. Cela peut paraître peu, mais sur le long terme, c’est beaucoup. Nous avons encore des catégories de dépenses que nous voulons optimiser par exemple ma voiture de sport en leasing. Je réserve un autre article pour le cas de la voiture de sport en leasing, mais si je vais au bout de cette optimisation, d’après mes estimations, cela va me permettre d’économiser environ 400.- CHF / mois, soit 48’000.- CHF sur 10 ans, et cela, sans compter un rendement potentiel si je plaçais ces économies en bourse.

Avant, nous étions comme Monsieur et Madame tout le monde et on vivait de salaire en salaire sans trop se soucier de notre taux d’épargne. Comme nos salaires nous permettaient un mode de vie plus qu’acceptable, nous dépensions au fil de nos envies. On ne se posait pas trop de question, car on cotisait un peu chacun sur un pilier 3a et avions des virements permanents avec des petits montants sur des comptes d’épargne. De mois en mois, on savait qu’on ne dépensait pas plus que ce qu’on gagnait, mais cela s’arrêtait là. Même si cela semble être un mode de vie traditionnel pour la plupart des gens, je n’étais pas satisfait de cette situation. Avec YNAB, au début de chaque mois, je sais exactement comment je vais faire travailler mon argent ! On est vraiment entré dans un mode de dépense planifié au lieu d’un mode aléatoire, au fil du vent.

Je suis conscient que cette façon de fonctionner pourrait déplaire à certains, mais elle nous convient et nous motive à faire ces efforts de réflexion sur notre épargne. Une fois ce mode de fonctionnement adopté, il nous est réellement possible de faire des plans sur l’avenir. Je parle ici de plans importants tels que l’achat d’une maison, l’achat d’un bien de vacances ou de rendement ou encore des projets plus lointains et ambitieux comme l’indépendance financière ou la retraite (très) anticipée.

Bref, YNAB est un outil qui me permet en tout temps d’avoir une vue claire et précise de tout mon capital à un seul endroit et surtout, il m’aide réellement à optimiser mes dépenses ! J’adore et je recommande !

Les premiers pas avec YNAB

J’espère t’avoir assez motivé avec le chapitre précédent. SI c’est le cas, sache que tu peux tester YNAB gratuitement pendant 34 jours ! Cela va te permettre de faire ton premier budget et de comprendre les finesses de l’application. Après ce délai dépassé, tu serais invité à acheter l’application. Tu auras le choix de payer par mois ou par an. Je te conseille grandement de prendre le plan annuel pour deux raisons :

- 59 $ d’économie sur le plan annuel (84 $ / an contre 11.99 $ / mois).

- Si tu prends pour une année, tu seras bien plus motivé à faire l’effort d’utiliser le programme.

La seconde raison est très importante. En effet, au début, il est possible que tu sois un peu découragé du fait d’utiliser cette application, car il est possible que tu la vois plus comme une contrainte qu’un quelconque bénéfice. Il faut crocher. En effet, tu vas prendre pas mal de temps à faire ton budget initial, à savoir :

- Créer tes groupes de dépenses.

- Créer des catégories de dépense.

- Fixer les montants nécessaires dans chaque catégorie.

- Rechercher les montants exactes de tes obligations (abonnements, assurances, impôts, etc.).

- Comprendre et créer des Goals.

Et les premiers temps, cela va être un peu cyclique, car tu vas passer en revue plusieurs fois tes catégories de dépenses et adapter tes goals. J’ai personnellement fait l’erreur de ne pas regarder les vidéos de type « Get Started with YNAB » et j’ai perdu pas mal de temps avec cela au début. Je te conseille donc de prendre vraiment le temps de regarder ces vidéos pour bien débuter avec YNAB.

Les 4 règles de base

Bien que l’application soit très bien conçue et ergonomiquement très pratique, elle ne peut pas produire des résultats satisfaisant sans toi. Il est important de comprendre 4 règles de base essentielles.

Règle 1 – Give Every Dollar a Job

Pour moi, c’est la règle la plus importante. Elle t’ordonne de donner, pour chaque franc Suisse que tu gagnes, une tâche à ce franc. Concrètement, tu vas devoir placer cet argent dans ton budget. À quoi va servir cet argent ? L’objectif, c’est qu’au début de chaque mois, tu sais exactement où et comment ton salaire ou autre revenus annexe vont être utilisés. Cela va te permettre de ne plus dépenser l’argent au gré du vent.

Seul toi es le maître de ton argent ! Lorsque tu gagnes de l’argent, tu dois prioriser comment tu vas l’utiliser, à quoi va servir cet argent. Tu dois éviter de laisser de l’argent sans rôle précis, car cela va poser trois problèmes :

- Tu seras tenté de l’utiliser pour n’importe quoi.

- Si tu ne l’utilises pas et qu’il reste sur ton compte en banque, il ne travaille pas et te rapporte pas d’argent. Autrement dit, tu aurais pu investir ce surplus d’argent en bourse ou profiter te remplir ton pilier 3a préféré.

- Si tu n’assignes pas ton argent à des catégories, tu pourras te retrouver à devoir payer une facture (une obligation) sans avoir le cash nécessaire, car tu as dépensé ton argent au gré du vent ou sur une impulsion émotionnelle.

Pour résumer, la règle 1 te conseille de :

- Gagne et reçois de l’argent.

- Donne une priorité à cet argent (donne leur un job !).

- Suis rigoureusement ton plan et n’en dévit pas.

Règle 2 – Embrace your true expenses

Il est important de prévoir tes futures dépenses importantes ! La création d’un réel budget ne se limite pas à créer un budget simpliste pour le mois en cours mais il doit également prendre en compte les futures factures et dépenses que tu dois payer que peu fréquemment. Un bon exemple et ton assurance voiture de 1’500.- CHF que tu paies une fois par an en octobre.

Comment planifier cette dépense dans ton budget alors qu’on est le 1er janvier ? Il suffit que tu divises cette grosse facture en petites factures virtuelles et mensuelles. Dans notre exemple, tu dois donc t’assurer d’avoir 1’500.- CHF pour fin octobre. Tu vas donc diviser 1’500.- CHF par 10 (il y a 10 mois de janvier à octobre.) et mettre chaque mois 150.- CHF dans ton budget, dans la catégorie « Assurance voiture ». Grâce au concept de Goals dans YNAB, tu vas pouvoir très facilement t’assurer d’avoir les montants nécessaires à la date prévue. Cela est valable pour les dépenses non-mensuelles, mais également pour les dépenses plus aléatoires ou volatile. Voici des exemples :

- Cadeaux d’anniversaire.

- Vacances d’été et d’hiver.

- Assurances en tout genre.

- Service / Entretien véhicule.

- Ton abonnement CFF, etc.

Pour résumer, la règle 2 t’impose de :

- Identifier les grosses dépenses non mensuelles.

- Créer un goal à remplir chaque mois (facture virtuelle).

- Quand la dépense arrive, tu n’as plus qu’à la payer sans avoir de soucis, car tu sais que tu as mis cet argent de côté pour cette dépense spécifique à cette date précise !

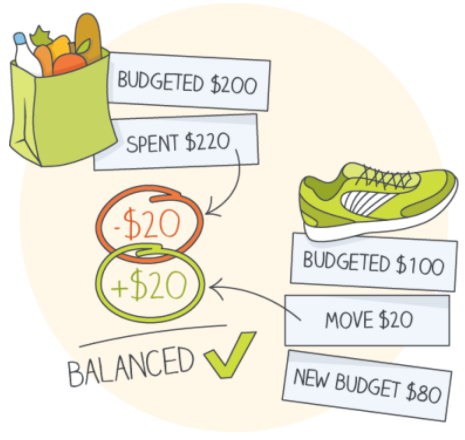

Règle 3 – Roll with the punches

La règle 3 vise à te faire comprendre l’importance de la flexibilité en termes de budget. Ton budget, bien que la grande partie sera similaire de mois en mois, va évoluer chaque mois et cela est normal. Des dépenses imprévues, un oubli ou encore un besoin urgent, tous ces éléments vont te contraindre à faire face à des surdépenses que tu devras traiter.

Lorsque tu fais face à un dépassement de budget pour une catégorie spécifique, pas de panique ni de culpabilité, il suffit juste de réagir intelligemment et d’ajuster ton budget. Chaque mois, certaines circonstances changent et vont faire changer tes plans et donc ton budget. C’est totalement normal. N’oublie pas la règle 1, tu es le maître de ton argent, donc si tu dépasses le montant budgétisé dans une catégorie, prend cet argent dans une autre catégorie que tu sais ou penses que tu ne vas pas tout utiliser ce mois-ci.

Imagine que tu as dépensé 300.- CHF au lieu des 250.- mis au budget pour de l’essence. La raison de ce dépassement est justifiée, car tu as dû prendre ta voiture pour aller 3 fois à Genève dans le cadre du boulot. Cela reste exceptionnel, mais tu as dû le faire. Tu as donc un dépassement de 50.- CHF dans la catégorie « essence ». Par contre, tu remarques que tu n’as pas acheté autant d’habits que tu l’avais planifié ce mois-ci. Tu avais un budget de 100.- CHF pour les habits, mais tu as juste acheté un t-shirt à 25.- CHF. Il te reste donc 75.- CHF dans la catégorie « habits » et tu pourrais donc « déplacer » 50.- CHF de cette catégorie vers la catégorie « essence ». Finalement, tu n’as pas dépensé plus que ton budget global le mentionnait, mais tu as juste été flexible et adressé une surdepenses de manière intelligente.

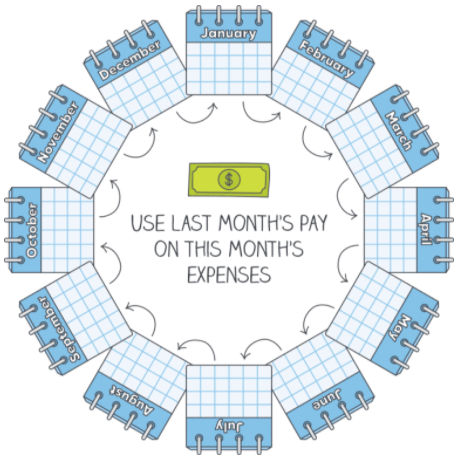

Règle 4 – Age your Money

Pour finir, la dernière règle est pour moi un indicateur important et une source de motivation ! L’objectif est de faire « vieillir ton argent ». Chaque mois, tu as une entrée (voir plusieurs) d’argent, mais beaucoup de dépenses. Au fur et à mesure de l’utilisation d’YNAB, tu vas commencer des mois avec des catégories qui auront un solde d’argent du mois passé. Pour reprendre l’exemple de la règle 3, tu avais budgétisé 100.- CHF pour des habits, tu as dépensé que 25.- CHF et tu as « bougé » 50.- CHF pour combler une surdépense en essence. Néanmoins, la catégorie « habit » possède à la fin du mois, toujours 25.- CHF de crédit (100 – 25 – 50). En fonction du goal que tu as choisi, tu commenceras le mois prochain avec un solde de 25.- CHF pour la catégorie habit. Tu n’auras donc qu’à prendre 75.- CHF pour arriver à ton goal de 100.- CHF pour cette catégorie. Ces 25.- CHF du mois passé, ont un « âge » d’au moins 30 jours.

Lorsque tu dépenses de l’argent du mois passé, tu n’as plus aucun stress à avoir ! L’objectif de cette dernière règle est donc d’essayer de dépenser le plus possible l’argent ayant plus de 30 jours ! Cela ne va pas se faire du jour au lendemain, mais c’est réellement un atout si tu arrives à augmenter l’âge de ton argent. Cela va arriver de manière spontanée, car si tu suis correctement les 3 premières règles, tu vas dépenser ton argent de manière plus consciencieuse, constante et surtout d’une façon qui a été planifiée, réfléchie et qui est maîtrisée.

Pour résumer :

- Ne dépense jamais plus que ce que tu gagnes ! (penses au leasing et crédit…)

- L’âge de ton argent va augmenter rapidement !

Conclusion

Pour finir, l’objectif de tout cela est de dépenser moins que ce que tu gagnes. Même s’il est courant dans certains pays comme les États-Unis de vivre constamment avec des crédits, avec des dettes, etc. Cela n’est pas le cas en Suisse. La seule dette réelle et importante qu’on retrouve souvent en Suisse, c’est la dette hypothécaire et le leasing d’une voiture. Mais attention, on voit de plus en plus d’options d’achat qui encouragent l’achat par crédit ! Il est de plus en plus fréquent de voir des achats de TV, de canapé, etc. en crédit ou payable en plusieurs mensualités. Dans le monde du frugalisme, minimalisme et du mouvement FIRE, cette pratique est simplement à bannir ! L’objectif étant d’augmenter ton taux d’épargne, tu ne vas pas ajouter des dettes à ton capital.

Bonjour, je trouve génial votre approche je m’interesse beaucoup a l’objectif d’independance financiere… ce qui me surprend avec ce systeme.. c’est l’intégration du cash… surtout en Suisse est ce que cela veut dire que vous payer jamais en cash ? cela me parait un peu improbable non ? pour ma part, j’ai essayé plusieurs fois les budgets mais avec le cash … cela a toujours été la cata ?

en terme d’application YNAB a l’air cool mais elle a aussi un cout ? avez vous essayer aussi Wallet de Budgetbakers par exemple… merci pour votre retour.

JP From Sainte-croix, Suisse 😉

Bonjout JP et merci beaucoup pour le commentaire ! C’est toujours plaisant de recevoir des retours positifs ! Je ne suis pas sûr de comprendre ta question, mais si par cash, tu entends billets et pièces se trouvant dans le porte-monnaie, effectivement, je ne l’utilise que très peu ! Avec une application comme YNAB, qui a un cout d’environ 100$/an, il est assez simple de gérer le cash. Comme toute transactions, il faut que tu sois rigoureux et que tu saisisse la transaction dans YNAB. A titre personnelle, j’ai pris l’habitude de toujours prendre le ticket et j’essaie de saisir directement après ma dépense la transaction dans YNAB. La difficulté supplémentaire avec le cash, c’est que si tu prends pas le ticket, tu as aucun historique de transaction sauf dans ta tête 🙂 C’est pour cela que j’essaie un max de payer avec ma carte de débit direct ou Twint où je consulter après cout la transaction. Je n’ai pas essayé l’application Budgetbakers, mais je vais aller y jeter un coup d’oeil, car YNAB, au vu de son coût, est de loin la solution la plus frugale 🙂 Est-ce que tu arrives à me dire quelles difficultés tu as rencontré lors de tes tentatives de faire un budget ?

A++

Les difficultés sont simple… mettre en place un systeme qui ne soit pas trop « casse-tete » a maintenir car il faut une extreme rigueur… on a essyaé plusieurs trucs avec madame… notez les tickets dans un excel a l’arrivée de ceux ci…. cela a marché quelques semaines…

On a aussi fait l’option de revoir les attributions des transactions (qui peut se faire en partie automatique avec POst finance) … mais si tu prend du retard… c’est chaud de passer une soirée complete voir plus pour les attributions des transactions…

bref.. on a toujours bien démarré mais malheureusement mal fini a chaque fois… mais cette fois j’aimerais reprendre le dessus sur ces comptes car j’ai beau le tourné dans tous les sens… la clé c’est le budget et le SUIVI du budget. je prends tous les conseils pour bien démarrer 🙂

JP